共计 2934 个字符,预计需要花费 8 分钟才能阅读完成。

近年来,高歌猛进的美股令大众对投资海外基金有了很大兴趣,一种能跨过监管与外汇限制、可自由投资明星基金的美元理财产品在正悄然走红。

被称为 ITA(投资人信托)的这种产品,混合信托、投连险、基金概念于一身,演示收益率可超过 10%,在网上简单操作即可购买。不少用户在知乎平台上都表示,自己曾在理财公司的财富沙龙上被推销过相关产品。

然而,这样的投资机会并非如想象中那样完美。

投资六年可赎回不到十分之一

早在 2014 年,田小姐经朋友介绍,购买注册于开曼群岛的投资人信托(ITA)产品。她在两年里共投入 2.7 万美金,全部放入 ITA 平台上的王牌对冲基金英仕曼 AHL。然而等到六年后赎回时,发现账户里仅剩 2050.97 美金。

田小姐表示,当初她投保的是 25 年计划,销售告诉她在第六年即可取出,不用换汇不用境外开户,在家就能享受顶级对冲基金带来的收益。但万万没想到,六年过去了,能赎回的钱连投资款的十分之一都不到,而赎回费用却高达 18777 美金。

账户概览图片来源:受访者提供

赎回过程也十分不易,当时的销售已经不见去向,她需要联系 ITA 位于香港的亚洲总部。据她透露,一个月写了三四封邮件都没有回音,直到使用较强硬的言辞后才收到了账户明细,发觉赎回需要被扣除 25 年的手续费。而这些手续费并非“从天而降”,早在投保时就写在了纯英文版的合同中。

合同中费率说明图片来源:受访者提供

界面新闻根据 ITA 官网上的产品资料进行了计算:假设每年按最低缴费金额 2000 美金计算,投资 25 年的各种手续费高达 1.5 万美金。扣除公司对长期客户的忠诚红利后,仍有 1.3 万美金之多,占总投资额的 26%。

大部分基金在富途等境外股票交易平台上并无买入与赎回费用,管理费为每年 1%。

高昂的费用不足以抵消高收益带来的诱惑。ITA 产品在投资演示时的收益率从最低 4% 至超过 10% 不等,投资 14 年即可实现本金翻倍。但这样的收益并没有任何保证成分,只是简单展示各种假设下的情况。

另一位购买了 ITA 产品的客户表示,自己当时选择购买是被产品背后投资的各大海外知名基金所吸引。“不少基金在 2020 年一年的增长就有 50% 以上。”目前海外基金在国内的合规购买渠道只有 QDII(合资格境内机构投资者),可选择范围有限。

ITA 产品除了能连接表现优异的明星基金外,还有保险性质,一旦客户身故有相当于账户价值 101% 的人寿保障。更重要的是,此类产品可以刷银联卡实现资金出境,也不需要如海外保险一样到当地签约。

信托 + 投连险无障碍投资海外?

根据银联发布的《境外保险类商户受理境内银联卡合规指引》,境内居民在境外购买与意外、疾病等旅游消费相关的经常项目保险,可以使用银联卡支付;其他保险项目严禁使用银联卡支付。

在 2016 年前,香港保险是最方便的资金出境方式,尽管有单笔 5000 美金限制,但利用不限次刷卡,数百万美金出境都不是难事。在监管趋严后,投保资金只能利用其他途径出境。但以海外信托的名义刷卡购买保单并不在银联卡的封禁列表之内,据理财公司销售透露,一天刷卡限额可达 10 万美金。

ITA 产品的本质正是信托和投资相连保险的混合产物。

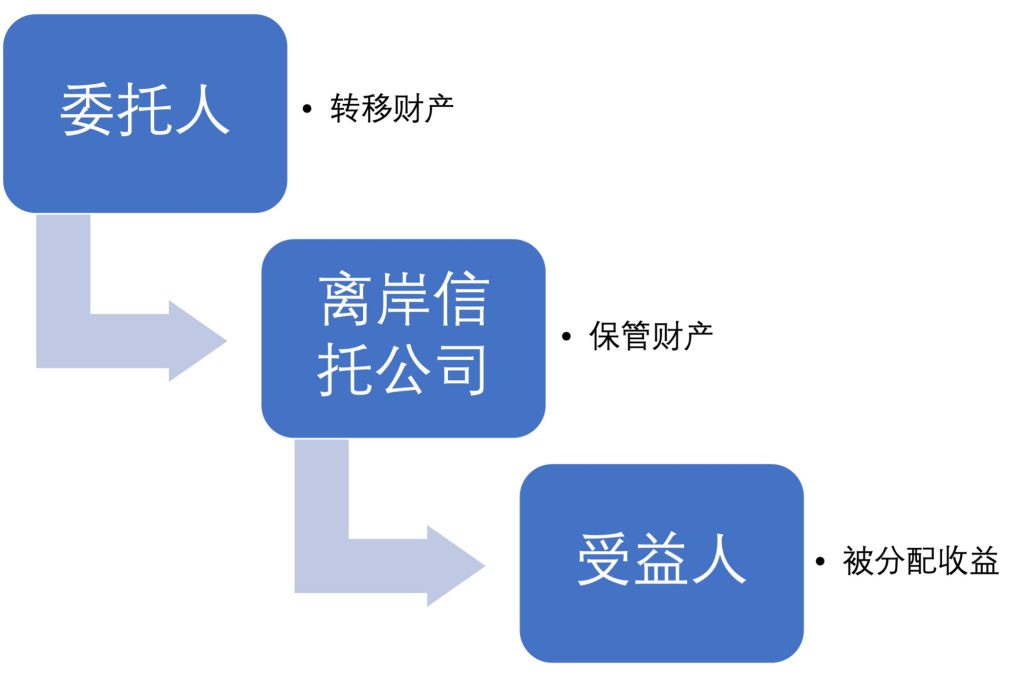

与国内信托主要发售理财产品不同,海外信托是富有家庭隔离财产风险的常见手段。具体来讲,客户(委托人)一般在低税离岸地设立信托公司(受托人),将自己的财产转由信托公司持有,信托公司再根据客户的要求打理资产并向信托的受益人分配收益。

图片来源:界面整理

在 ITA 的结构中,ITA 作为保险公司通过设置集合信托来为客户持有保单,客户在境内签署的文件实际为信托委托授权文件。客户的资金托管在保险公司在离岸地设立的 SPC 结构(隔离投资公司)中,通过该结构把钱转入投连险。这部分钱和保险公司的资产完全分离,不同客户的资金之间也不会相互影响。

投资连结保险不是什么新兴事物,国内外各大保险公司均有相关产品,其本质类似于一个“基金超市”。投保时客户需要选择一支或者几支基金构成一个投连账户,这些基金通常是由专业投资机构运营,由保险公司挑选并纳入投连产品基金清单。保费进入投连账户后,账户价值会随着投资组合的实际价值进行波动。与传统寿险的保证收益不同,投连险的收益和亏损都是客户自行承担,高收益和高风险并存。

有保险业内人士表示,尽管投连险会实现更好的收益,但一般不会轻易向非专业客户介绍,“平台上那么多基金,专业人士都不可能全部看懂。每家保险公司对基金的风险评级也都不一样,这家评的低风险可能是另一家的高风险。我们也没办法做推荐,大部分靠客户自己选了。”

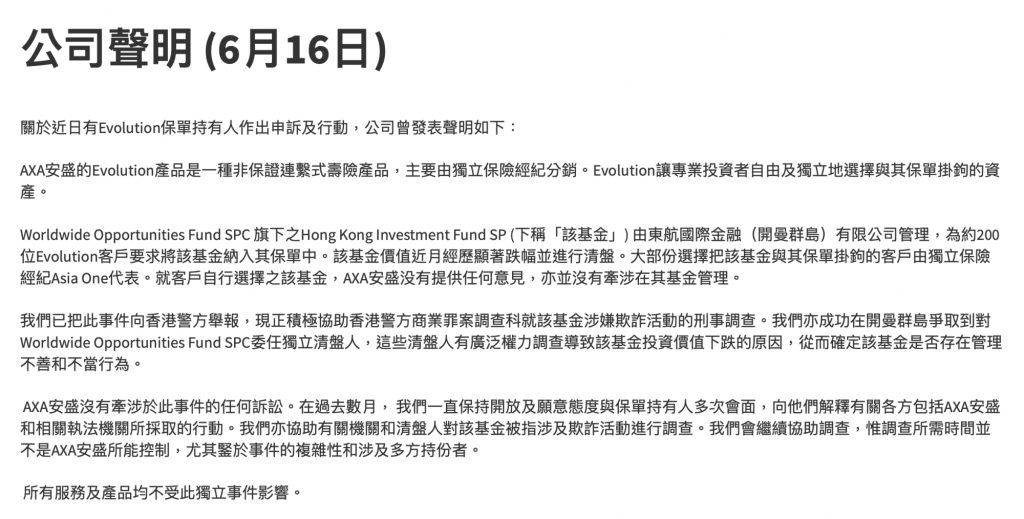

2019 年引起关注的“安盛爆雷事件”背后便是注册在开曼群岛的基金设立的投连险。

该基金被收录在安盛的投连险基金组合里供主要来自内地的客户选择,2018 年基金净值一度暴跌 95%,涉及资金超过 4 亿港币。不少受害客户寻求安盛负责无果后在尖沙咀拉起横幅,欲讨回公道。

后经香港警方调查,此次爆雷的基金实则是一桩诈骗案,基金公司利用客户对安盛公司的信任,把投连险包装成“跨国保险公司旗下基金”,吸引两百多位客户投保,保费几十万至上千万不等。之后诈骗团伙将基金中的保费转移到团伙内部的银行和证券户口,用来运作借贷生意和“炒楼”,以及给内地中介分红。

受害人在 2018 年 7 月开始打算赎回基金时发现,涉事基金价值大跌。2019 年 2 月,基金宣布破产,当时基金声称是因为投资高风险资产失利,其后警方深入调查后才发现诈骗集团有偷窃基金资产的动作。

警方指出,由于涉事诈骗集团本身有资产支持其基金,故初步可以通过保险公司审查。至于基金成功登陆平台的原因,当中涉及公司程序,仍有待调查。

安盛声明图片来源:安盛官网

境外投资维权实操难

对于投连险背后的种种风险,界面新闻也询问了理财公司的客户经理,对方表示,目前 ITA 提供的基金都属于公募基金,和瑞银等私人银行提供的产品一样,安全系数无需担心。谨慎型的客户可以选择一些债券类或者运作十年以上的基金。

当被问及保险公司倒闭,离岸地有无法律强制其他公司接盘时,她强调,ITA 公司目前在专业保险评级机构贝氏的级别为 A -,每年由毕马威出具审计报告,不存在信贷风险。且公司主要赚取客户的管理费,亦不存在再投资失败的风险,所以不会轻易倒闭。

对于手续费问题,该客户经理表示,这是部分顾问为了更高的佣金和业绩误导销售的后果,与保险公司无关,保险公司已经在合同里列明各种费率问题。他们公司到目前为止并没有任何客户有维权的诉求,如果真的需要打官司,可以到保险牌照的注册地进行。

“客户的权益受美国法律(部分 ITA 产品的注册地在波多黎各)保护,美国的相关法律只会比国内更严格,因此不需要担心。”

有熟悉海外信托设立的律师向界面新闻指出,对于普通人来说,购买海外理财或者信托产品一旦有法律纠纷产生,维权将十分困难。“在做这种配置的时候,汇率和资金出境问题是一层风险,机构如何运作是另一层风险。机构如果靠不住的话,钱投出去了也无法顺利收回。“

“受管辖权限制,客户必须寻求当地法律的保护,或者委托当地的律师代理,这对于不熟悉境外法律程序的客户来讲是不小的成本。境外法律条款晦涩难懂,说不定涉及多个国家法律,又存在语言障碍,且路途遥远,对于有律师团队的高净值家庭都是个问题,更何况普通人。难道真要跑地图上都要仔细找的小岛上打官司吗?”