共计 3260 个字符,预计需要花费 9 分钟才能阅读完成。

“全家从不炒股买基金,没想到老爸成了第一个吃螃蟹的人。”最近,杭州人毛女士据橙柿互动记者分享了自家老人的投资理财经历。

毛女士说,一直以来只知道存款的老爸,最近突然提起 2015 年在银行“存”的钱套到现在,本金亏了 1 /3。一问才知道理财经理推荐他买了基金,而且是只 加了杠杆的分级基金,风险非常高 。而毛大伯一直当存单那样放着, 一放就是七八年。

低风险偏好的毛大伯

买了高风险基金

今年 83 岁的毛大伯一直有存定期的习惯。2015 年,有一笔 45 万元的银行定期存款到期,毛大伯去银行转存,理财经理向他推荐了一款基金产品,建议他大头买存款,匀出 15 万买基金。“投资方向是军工行业,理财经理说很有前景,还说自己也买了,家人也买了。”毛大伯说。

毛大伯没有开通手机银行,按照以前存存单的习惯,这笔投资就这么一直放着,也没有跟子女提及。直到去年下半年他才告诉家人实情,自己有一笔 15 万元的投资缩水了 1 /3。“基金是高风险投资,我和家人向来只买银行的理财产品,从来不碰基金,没想到七八十岁的老爸会去尝鲜。”毛女士说。买基金前做过风险评测吗?毛大伯说,时间太久了,自己记不清了,好像做过,好像没做过。

这只让毛大伯 8 年未解套、本金打了 7 折的基金是什么?在 2015 年,它还是一只军工主题的分级基金,2020 年根据监管规定,分级基金彻底退出历史舞台,该基金完成规范整改转型为指数基金。熟悉基金的投资者应该知道,加了杠杆的分级基金风险非常高,毛大伯显然选择了与其实际风险承受能力不符的产品。

风险评估别大意

建议如实填写切勿“拔高”

橙柿互动记者了解到,基金、理财产品对购买人只设年龄下限(通常是 18 周岁),对老年人是没有限制的。如此一来,做好风险评测就显得格外重要。

投资者在选择理财产品时,除了要考虑自己的资金量,最重要的是需要通过银行的风险评估来选择适合自己风险承受能力的产品。

据大同新闻网,目前,银行理财市场共有两类风险评级:一类是对理财产品进行评级,另一类是对投资者进行评级。

理财产品评级共分 5 级,分别为 R1(低风险)、R2(中低风险)、R3(中风险)、R4(中高风险)、R5(高风险)。也有银行使用一星到五星来划分。具体来看,是通过理财产品投资范围、投资资产、投资比例衡量,并结合理财产品期限、成本、收益测算,外加理财产品运营过程中各类风险测度,实现理财产品风险评级,其结果以风险等级体现,由低到高来划分。

对于投资者评级而言,“风险测评”内容相对简单,以某银行给出的问卷为例,至少包括客户年龄、财务状况、投资经验、投资态度、投资目的、收益预期、风险偏好、流动性要求、家庭可支配年收入、风险认识以及风险损失承受程度等因素,其结果以客户风险承受能力等级体现。

测评结果分为五档,由低到高排序依次为:谨慎型(保守型)、稳健型、平衡型、进取型、激进型。

据了解,之所以要对银行理财产品进行风险评级,就是要求银行在理财销售过程中需要做到“了解你的产品”和“了解你的客户”,实现理财业务风险匹配,避免出现客户风险承受能力与购买产品不匹配的现象。

银行理财的底层配置是固定收益类资产,而这类资产主要就是债券,去年 11 月以来,债市在“资金利率、防疫政策、地产链”大因素的影响下震荡走低,而这部分原因直接导致理财出现了波动。

2018 年以来,以资管新规为核心的一系列重要监管文件的落地实施,开启了“破刚兑、净值化”的资管 2.0 时代 。随着 2023 年资管新规过渡期结束,银行理财产品也将真正告别“保本”“零风险”, 迎来全面净值化时代。

因此,对投资者来说,清楚地认识自身的风险承受能力和投资能力非常重要。

如果你是最末档的保守型,通常只能买风险最低的产品,这类产品有什么呢?通常是 R1 等级的现金理财类产品,收益率在 1.5%-2.5% 以内。预期收益高一些的理财产品,通常是 R2 级、R3 级及以上的,对应需要是稳健型、平衡型及更高风险偏好的投资者。

这几年,因为在银行买理财产品、基金产生纠纷的不在少数,但如果发现银行等代销机构销售人员肆意夸大产品收益率,怂恿投资者购买与自身风险承受能力不相匹配的理财产品。投资者也应该学会拿起法律武器,保留证据,捍卫自己的合法权益。

比如,投资者在签订银行理财产品或者代销基金产品合同时,不要急于在窗口签订合同 。如果可以的话,把合同拿回家仔细研读,对于不理解的点,可以要求银行人员给予解读, 解读内容可以书面形成附件,与主合同有同样的法律效力,最大程度地保护自己的合法利益。

此外,在购买理财产品时,投资者不应只关注收益情况。除了要关注理财产品的风险评级外,还可以进一步关注理财资金的投资资产、投资范围和投资期限等,这些都有利于投资者进一步了解掌握理财产品的风险情况。此外,在选择理财产品时,投资者需重点关注买入和赎回的时间、投资期限的长短等细节,做好资金安排。

去年各月度平均收益率为 2.09%

2 月 17 日,银行业理财登记托管中心发布《中国银行业理财市场年度报告(2022 年)》(以下简称“报告”)。

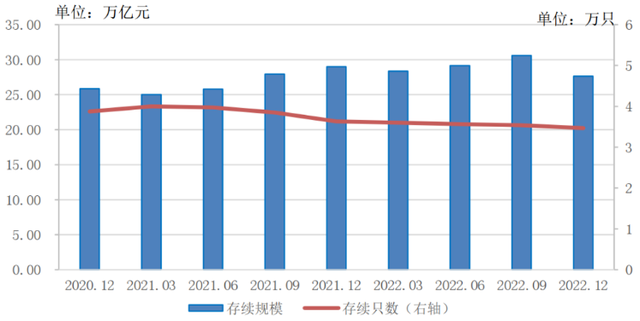

报告显示,截至 2022 年底,银行理财市场存续规模 27.65 万亿元,较年初下降 4.66%;全年累计新发理财产品 2.94 万只,募集资金 89.62 万亿元。

理财产品存续情况

资料来源:银行业理财登记托管中心

资管新规以来,理财行业监管政策日臻完善,理财业务规范化转型成效显著,银行理财市场呈现稳健向好的发展态势。作为深受广大投资者信赖的资管产品,银行理财不断助力我国实体经济建设发展,满足居民的财富增长需要。

截至 2022 年底,理财产品投资资产合计 29.96 万亿元,较年初下降 3.94%;负债合计 2.27 万亿元,较年初增长 6.07%。理财产品杠杆率 108.20%,较去年同期增加 0.83 个百分点。理财产品资产配置以固收类为主,投向债券类、非标准化债权类资产、权益类资产规模分别为 19.08 万亿元、1.94 万亿元、0.94 万亿元,分别占总投资资产的 63.68%、6.48%、3.14%。

从配置债券类别来看,截至 2022 年底,理财产品持有信用债 313.68 万亿元,占总投资资产的 45.66%,占比较去年同期减少 2.47 个百分点;持有利率债 41.42 万亿元,占总投资资产的 4.74%。

在资管行业打破刚兑的背景下,银行理财借助其长期稳健的资金供给渠道、专业优质的资产管理能力、丰富多元的创新产品设计等优势,实现较为平稳的产品收益。

2022 年,理财产品累计为投资者创造收益 8800 亿元。其中,银行机构累计为投资者创造收益 3602 亿元;理财公司累计为投资者创造收益 5198 亿元,同比增长 1.45 倍。2022 年各月度,理财产品平均收益率为 2.09%。

投资者整体风格更趋保守

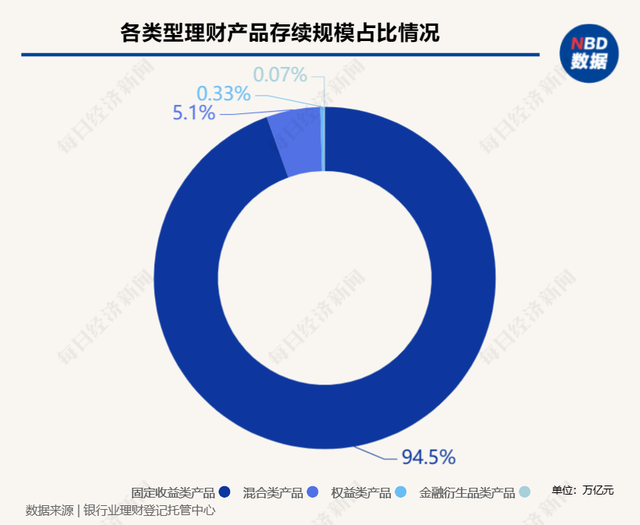

从存续产品的类型来看,固定收益类理财产品仍为主流,且占比进一步提升。

《报告》显示,截至 2022 年底,固定收益类产品存续规模为 26.13 万亿元,占全部理财产品存续规模的比例达 94.50%,较去年同期增加 2.16 个百分点;混合类产品存续规模为 1.41 万亿元,占比 5.1%,较上年同期减少 2.28 个百分点。此外,权益类产品和商品及金融衍生品类产品的存续规模相对较小,分别为 0.06 万亿元和 0.02 万亿元。

投资者方面,随着银行理财产品投资门槛的大幅降低,产品种类不断丰富,截至 2022 年底,持有理财产品的投资者数量为 9671 万个,较年初增长 18.96%。目前,投资者结构上仍以个人投资者为主,截至 2022 年底,个人投资者占比为 99.01%,机构投资者占比 0.99%。

从投资者风险偏好分布情况来看,2022 年理财投资者整体风格更趋保守。

其中风险偏好为一级(保守型)和二级(稳健型)的个人投资者数量占比较去年同期进一步增加,分别增加 1.10 个百分点和 0.55 个百分点;风险偏好为三级(平衡型)、四级(成长型)和五级(进取型)的个人投资者数量占比则相对减少。截至 2022 年底,持有理财产品的个人投资者数量最多的是风险偏好为二级(稳健型)的投资者,占比 35.44%。

(声明:文章内容和数据仅供参考,不构成投资建议。投资者据此操作,风险自担。)